海通策略:哪些底部信号已出现?

起原:海互市酌之策略

核心论断:①底部信号1:宽基指数接近2/5低点,估值、风险溢价处在历史底部;近半行业估值创岁首以来新低,回吐2/5以来沿路涨幅。②底部信号2:历史市集见底挨次高股息股>宽基指数>基金重仓股,现时高股息板块调理还是权贵,后续不雅察能否企稳。③外洋流动性环境已改善,国内战略或不得不发,表里积极成分共振望推动股市核心抬升,结构上风趣事迹占优的高端制造。

哪些底部信号已出现?

近期A股接续5月下旬以来的休整趋势,上证综指、沪深300、创业板率领位还是接近本年2月初的低点,不少投资者原谅现时A股是否还是接近阶段性底部。本文从指数和行业层面分析现时有哪些底部信号还是出现。

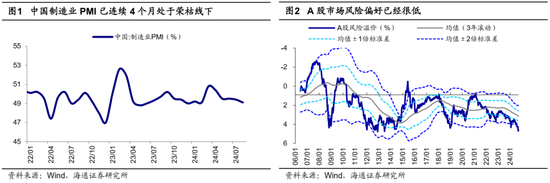

本年5月以来国内宏不雅基本面复苏历程偏弱,制造业PMI已衔接4个月处于盛衰线下。从8月的经济数据来看,在极点天气多发、国内终局需求偏弱等成分影响下,坐蓐、破钞和投资齐有小幅波动。其中8月工增同比增长4.5%,较7月小幅下行,衔接第四个月回落;8月社零当月同比增速为2.1%,雷同较7月的2.7%有所回落。经济基本面濒临的短期扰动使得A股市集情怀彰着走弱,主要指数均堕入休整。

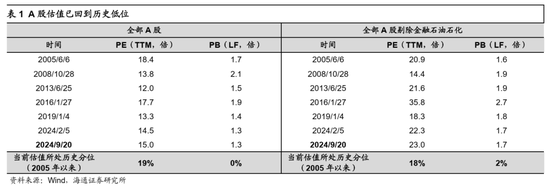

现时A股宽基指数接近2月低点,估值等标的显露股市处在底部区域。近期宏不雅环境的阶段性转弱使得A股市集的情怀及风险偏好出现了相应的调理,宽基指数自5月下旬以来捏续走低,还是接近本年2月初的低点。5月下旬于今上证指数最大跌幅为15%、沪深300为15%、创业板指为19%。从A股的估值来看,现时还是接近本年2月初的位置。放手2024/9/20,沿路A股PE(TTM,下同)/自05年来从低到高分位数分辨为15.0倍/19%,PB(LF,下同)为1.3倍/0%;沿路A股非金融石油石化PE/自13年来分位数为23.0倍/18%,PB为1.7倍/2%。

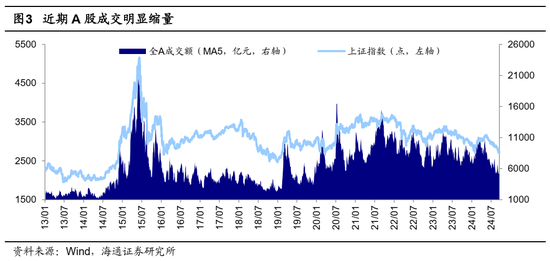

从破净率、风险溢价、股债收益比等多个标的来看,市集风险偏好和情怀还是处在大的底部区域。放手2024/09/20,沿路A股破净率为15.9%,还是高于2005-2019年五次熊市底部时的破清水平均值的11.3%。A股风险溢价率(1/沿路A股PE-10年期国债收益率)为4.6%、处05年以来从高到低0.3%分位,3年改造视角下已处于均值+2倍法式差以上;A股股债收益比(沿路A股股息率/10年期国债收益率)为0.84、处05年以来最高分位,3年改造视角下雷同处于均值+2倍法式差以上,可见市集的风险偏好已处在底部。现时A股估值处在历史低位,市集风险偏好还是很低,投资者的悲不雅情怀浓厚,最近一段时期A股成交缩量。8月以来已有5个往还日沿路A股成交额降至5000亿以下,其中24/8/13最低时降至4799亿、创2020年5月以来新低;8月以来全A日均成交额为5816亿元,较岁首至7月时期缩量近三成。

行业层面来看,近半数行业已沿路回吐2月初以来的涨幅。跟着5月以来市集堕入调理,一些行业指数还是创下本年2月初以来的新低。放手24/09/20,从31个申万一级行业看,有13个行业指数还是低于本年2月初时的指数低点,即沿路回吐了2月初后的涨幅、平均回吐幅度为1.27;其余18个行业2月初后的涨幅也已回吐泰半,平均回吐幅度为0.72,其中社会服务(回吐0.97,下同)、石油石化(0.95)、传媒(0.93)行业指数和2月初时的低点还是很接近。

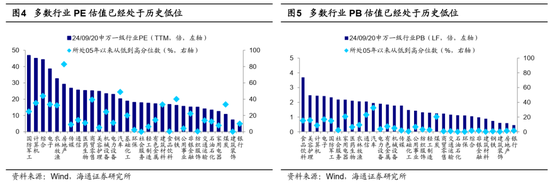

从行业估值看,过半行业估值创下2月以来新低。放手2024/9/20,申万一级行业中PE(TTM)低于本年2月初水平的行业数目占比为32%,其中社会服务(PE为17.8倍/处05年以来0.06%分位)、建筑遮挡(7.3倍/0.1%)、食物饮料(16.8倍/0.2%)行业PE估值已接近05年以来最低水平。PB(LF)低于本年2月初的行业数目占比为52%,其中环保(PB为1.11倍/处05年以来0.1%分位)、石油石化(1.12倍/0.1%)、建筑材料(0.89倍/0.13%)行业PB估值已接近05年以来最低水平。详细以上,从宽基指数、行业层面的股价、估值等情况来看,现时A股还是处在底部区域。

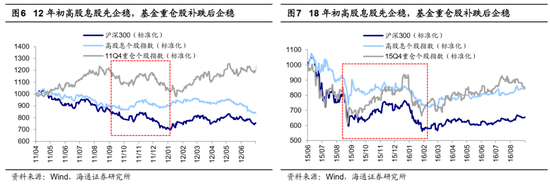

另外,追念历次A股大盘企稳见底阶段行业结构特征,可以发现有在高股息板块最初横盘企稳,随后指数见底,而基金重仓股会在补跌后见底企稳的司法。举例12年1月市集底部时,高股息股在11年9月见底、随后触动上行,而沪深300指数一直跌到12/01/05才见底,基金重仓股指数见底更迟、在12/01/18见底;又如16年1月市集底部时,高股息股在15年8月已基本企稳、随后横盘触动,沪深300指数和基金重仓股见底时期更晚、在16年1月末,其中基金重仓股跌幅更大。从现时的盘面特征来看,高股息板块跌幅还是较为彰着,基金重仓股仍鄙人跌。24年5月中下旬市集调理以来,高股息板块调理彰着,时期中证红利最大跌幅为19.3%,同期沪深300为15.0%;高股息板块关联行业中除银行回撤较小外,煤炭(最大跌幅26.5%,下同)、有色金属(27.2%)、石油石化(22.3%)等高股息板块调理还是相比权贵。可见高股息板块下落已尽头彰着,后续不雅察高股息板块能否渐渐企稳。同期,近期部分基金重仓股仍鄙人跌。5月A股休整于今,万得基金重仓指数跌幅更大,时期沪深300最大跌幅为15%,同期基金重仓指数为19%。

外洋流动性环境还是改善,国内战略发力或已不得不发。近期宏不雅环境阶段性转弱使得A股投资者情怀降温,市集接续本年5月下旬以来的休整蓄势,往将来看,好意思联储降息已落地,后续或助力A股流动性改善;同期国内战略正渐渐发力,有望推动宏微不雅基本面回升。海表里积极成分重迭之下,或推动A股市集指数核心有所抬升。

外洋方面,好意思联储降息已落地,后续外资或阶段性回流。近期好意思国通胀及服务数据已为好意思联储降息铺平了说念路,9月好意思联储议息会议晓喻降息50BP。好意思联储经济预期摘记显露,好意思国经济预期走弱,平静率预期上行,通胀率预期下行,咱们以为后续降息或有望接续。左证CME不雅察显露,放手9月19日,市集预期好意思联储11月大致率降息25BP,12月大致率降息50BP。本次好意思联储退缩式降息或有助于A股流动性改善,推动A股上行。一方面,咱们在《本轮好意思联储降息特质及对A股的影响-20240916》中漠视,近两年中好意思央行货币战略周期出现一定错位,将来好意思联储降息或有望慢慢弥合这种战略错位,跟着中好意思利差和东说念主民币汇率压力缓解,国内货币战略空间或慢慢掀开,助力A股宏不雅流动性设立;另一方面,咱们在《若外洋流动性宽松,A股外资能否回流?-20240901》中指出,外洋流动性宽松对A股外资或有短期影响,将来外洋流动性改善可能甚而无邪型外资在短期回流,推动A股微不雅流动性改善。

国内方面,稳增长战略落地有望推动宏微不雅基本面回暖。近期经济数据设立有逶迤,上市公司中报数据也显露全A盈利在低基数下弱回升,反应着宏微不雅基本面设立仍濒临一定压力。而近期稳增长战略正在渐渐加码,9月19日发改委暗意宏不雅战略将限度加力、愈加精确,加强逆周期调治,并应时推出一批增量战略举措。破钞方面,8月商务部印发《对于进一步作念好汽车以旧换新使命的见知》后,近期北京、上海、广东、天津等地已从补贴法式、补贴领域、资金支捏等多方面积极响应汽车“以旧换新”使命,支捏汽车破钞增长。地产方面,9月20日北京再度优化地产战略,取消无为住宅和非无为住宅法式,这将有助于推动改善性住房需求开释。8月地产基本面数据显露,地产供需两头均仍在调理中,地产关联产业在国内经济中占比仍然较大,若地产基本面捏续下滑也将使经济设立濒临更大压力,咱们以为后续地产战略或有进一步调理的可能,支捏住户住房需求开释。

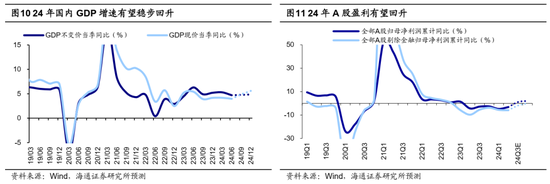

往后看,咱们以为或还存在着三重成分推动基本面和预期回暖:一是财政有望发力提振内需,现时我国财政支拨仍有发力空间,730政事局会议漠视“赶早储备并应时推出一批增量战略举措”,将来外围成分变化或为我国财政发力提供机会;二是我国中高端制造在供需上风赞助下,有望为外轮回带来新增长点;三是纠正有望提振预期开释红利,现时我国经济和股市信心不足,经济体制纠正和老本市集纠正鼓动值得期待。跟着近期稳增长战略落地重迭将来以上三大成分出现积极变化,后续我国宏不雅基本面有望企稳,网络海通宏不雅预测,24年国内本色GDP同比增速有望达5%,落实到微不雅层面,咱们预测24年全A归母净利润同比增速有望达到2%。

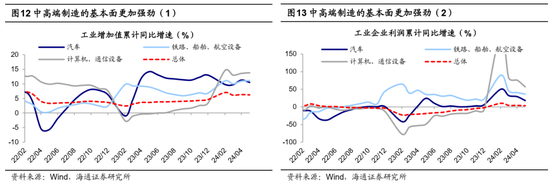

行业竖立维度,中国上风制造或成股市中期干线。跟着下半年基本面和资金面改善,基本面更优的中国上风制造有望成为股市中期干线。《中共中央对于进一步全面深入纠正、鼓动中国式当代化的决定》中指出,“要健全因地制宜发展新质坐蓐力体制机制,健全促进实体经济和数字经济深度交融轨制”,中期维度看,围绕高水平科技自立自立,中国上风制造有望成为引颈新质坐蓐力发展的遑急板块,具体可原谅具备基本面上风的中高端制造和AI工夫驱动的科技制造。

中高端制造方面,现时中高端制造关联行业基本面占优,将来中高端制造需求空间广宽,汽车、家电、机械有望受益。从需求端看,关联限制表里需求有望迎来共振:外需方面,新兴国度需求郁勃且对中国的依赖度较高,或是中国出口新增量;内需方面,8月24日商务部等4部门发布对于进一步作念好家电以旧换新使命的见知,新一轮家电以旧换新精致运转,左证国度发改委,每年我国汽车、家电换代需求在万亿元以上司别,补贴刺激下汽车、家电等限制破钞有望受到提振。从供给端看,现时我国高端制造领有产业集群上风、工程师红利和工夫蕴蓄等上风。此外,近期好意思国大选不笃定性加重使得市集担忧后续中好意思生意或受影响,5月市集调理以来中高端制造板块调理幅度已较大,咱们以为,板块中受中好意思联系扰动偏小且能通过欧盟、东盟等竣事对冲的限制性价比或已较高,或可原谅家电、汽车零部件等中端制造限制。

科技制造方面,在战略利好和工夫更始双重驱动下,将来科技制造关联限制有望进一步受益,具体细分限制中可原谅以下限制:一是AI工夫赋能推动破钞电子复苏。AI工夫的哄骗正不断催生AI手机、AI PC等终局的更始,破钞电子行业的复苏趋势渐渐彰着,IDC预测跟着新的芯片和用户使用场景的快速迭代,新一代AI手机所占份额将在2024年后马上攀升,2027年达到1.5亿台,市集份额逾越50%。二是AI波浪带动半导体周期回升。AI工夫的性能鼓动对要道半导体元件的需求具备促进作用,现在来看公共半导体周期已处在彰着回升趋势中。三是财政发力配景下的数字基建关联限制。近期寰球各大城市“车路云一体化”示范技俩已运转,战略利好下关联路侧基建建设有望提速。左证前瞻产业考虑院的预测,2028年我国车路协同业业市集将达到2448亿好意思元,23-28年复合增长率为13%。

风险教导:稳增长战略落地历程不足预期,国内经济设立不足预期。

MACD金叉信号酿成,这些股涨势可以! 海量资讯、精确解读,尽在新浪财经APP

海量资讯、精确解读,尽在新浪财经APP

职守裁剪:江钰涵